本日もご覧いただきまして、誠にありがとうございます。

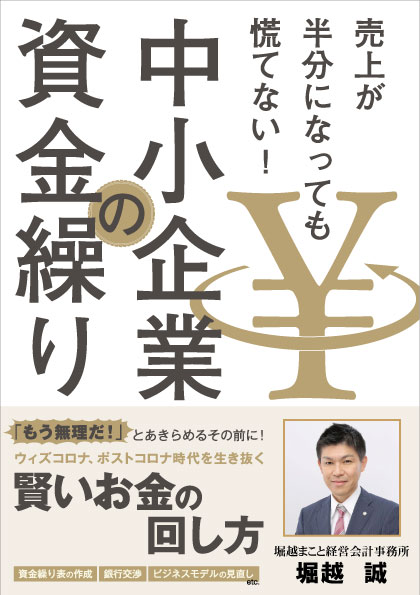

私は、群馬県太田市にある会計事務所、税理士の堀越 誠と申します。

お店を経営するにあたり、従業員を雇用して給与を支払う場合は、支給する金額

に応じた所得税を給与から天引きすることになります。

この所得税を差し引くことを「源泉徴収」と言います。

天引きされた所得税は、原則、その給与を支払った月の翌月10日までに、

所得税徴収高計算書(納付書)にその明細を記載し、国に納付しなければなりません。

その場合の、取扱いの窓口は金融機関、あるいは郵便局などです。

天引きされた所得税の金額は、基本的には支払報酬額に10.21%を乗じて計算します。

前述のように、支払金額から天引きされた所得税は、原則、その支払いをした月の

翌月10日までに納付しなければなりません。

しかし、給与を支給する従業員の数が常時9人以下の場合には、所轄税務署に

「源泉所得税の納期の特例の承認に関する申請書」を提出することで、毎月納付するのではなく、

年に2回半年ごとにまとめて納付することができます(納付の特例)。

「納付の特例」を受けた場合には、その年の1月から6月までの上半期に源泉徴収をした所得税は

7月10日までに、7月から12月までの下半期分については翌年の1月20日までに納付することが可能です。

☑大切なポイントは、納期の特例を受けることにより、年2回の支払いになるので、毎月の事務処理の

負担が軽減されます。

また、源泉徴収税を、6カ月分まとめた金額を運用することで資金繰り対策にもなります。

しかし、「納期の特例」の対象となる所得は、給与や退職金から源泉徴収を行った所得税、

税理士などの士業の報酬・料金から徴収した所得税等に限定されております。

ですから、これ以外の外注費や原稿料などに対する源泉所得税については、所得が発生した翌月10日

までに納付しなければならないことに注意が必要となります。

本日も誠にありがとうございます。 堀越まこと経営会計事務所 堀越 誠

2017年07月28日