本日もご覧いただきまして、誠にありがとうございます。

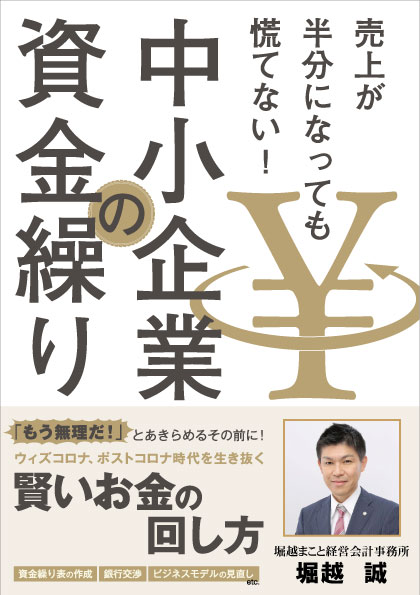

私は、群馬県太田市にある税理士事務所、税理士の堀越 誠と申します。

お店を経営していると、個人事業主が納付しなければならない税金は多々発生します。

例えば、従業員を雇っている場合には、給与を支払う際に源泉徴収して預かった税金を

毎月(源泉所得税の納期の特例を受けている場合は半年に1度)納付しなければなりません。

しかし、税額の計算が面倒で放っておいたり、後回しにしていて、この源泉所得税の納付が

一日でも納期限を過ぎてしまうと、不納付加算税という罰則的税金が追加で発生してしまいます。

納期限が過ぎてしまうと、遅延日数にかかわらず、納付しなかった金額の一定率の税金がペナルティ

として課せられてしまう訳です。。

不納付加算税は、国や税務署からの指摘により納付を行う場合は、納付しなかった金額の10%

の追徴金が課せられます。

しかし、遅れても気づいて自ら自主的に納付した場合には、納付しなかった金額の5%の追徴金が

課せられます。本来の10%から5%に実質減額して頂けたことになります。

源泉所得税に係る不納付加算税は、以下のような場合には免除されます(ただし、延滞税は課せられる

場合もあります)。

「免除規定」

①不納付加算税の金が5,000円未満の場合には免除(不徴収)されます。

②過去直前の1年間に納付が遅れたことがなく(偶発的な納付遅延)、かつ法定納付期限の翌日から

1ヶ月以内に納付された場合には免除されます。

③新たに源泉徴収義務者となった者の初回の納付にかかるもの(初回の納付遅延)で、かつ法定納付期限の

翌日から1ヶ月以内に納付された場合には免除されます。

☑大切なポイントは、納期の特例を受けている場合は、半年分の源泉所得税をまとめて納付することに

なるので、不納付加算税も金額が多額になる恐れがあるので、注意が必要であるという事です。

また、不納付加算税は、実質「罰金」と同様であるため、必要経費としては認められません。

帳簿上は「事業主貸」の勘定科目で処理することとなります。

本日も誠にありがとうございます。 堀越まこと経営会計事務所 堀越 誠

«前へ「消費税等の会計処理方式の違いによる少額の減価償却資産の判定とは?」 | 「税金を納め忘れた場合の「延滞税」の処理とは?」次へ»